2024

Объем мирового рынка инструментов для измерения параметров полупроводниковых изделий достиг $14,13 млрд

По итогам 2024 года затраты на глобальном рынке инструментов метрологии и контроля полупроводниковых изделий составили $14,13 млрд. Более 40% от общемировых расходов пришлось на Азиатско-Тихоокеанский регион. Такие данные приводятся в исследовании Fortune Business Insights, результаты которого опубликованы 14 октября 2025 года.

Аналитики учитывают продажи специализированного оборудования для измерения, анализа и проверки физических и электрических свойств полупроводниковых пластин и чипов в процессе их производства. Такие инструменты используются для выявления дефектов, оценки критических размеров и обеспечения качества. Применение метрологического оборудования позволяет гарантировать, что каждый этап производства полупроводниковых изделий соответствует заданным стандартам. Это критически важно для обеспечения работоспособности и надежности микросхем, особенно при выпуске чипов новых поколений на основе «тонких» техпроцессов.

Одним из драйверов рынка является рост спроса на передовые высокопроизводительные микрочипы, а также энергоэффективные решения. Повышение сложности полупроводниковых изделий приводит к необходимости усиления контроля качества, что стимулирует потребность в соответствующем метрологическом оборудовании. Наблюдается переход к сложным методам корпусирования чипов, таким как «система-в-корпусе» (SiP), что также способствует расширению рассматриваемой отрасли.

Еще одним положительным фактором названо внедрение искусственного интеллекта и машинного обучения. Нейросети способны с высокой скоростью анализировать огромные массивы разнородной информации, что способствует более быстрому обнаружению дефектов и оптимизации производственных процессов. Алгоритмы ИИ позволяют использовать предиктивную аналитику. Изучение данных о пластинах и технологических процессах помогает предприятиям прогнозировать очаги дефектов и предотвращать потери выхода годных изделий. Это позволяет минимизировать издержки и повысить качество конечной продукции. В целом, как отмечается, ИИ дает возможность переосмыслить процессы производства микросхем.В «Т1» — большое укрупнение. TAdviser составил карту активов холдинга

Ключевым сдерживающим фактором авторы исследования называют сложность интеграции метрологического оборудования. Могут наблюдаться трудности при синхронизации данных с рабочими операциями и различным программным обеспечением.

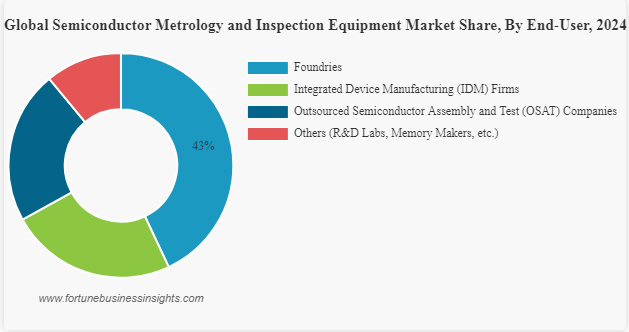

По сфере применения инструментов метрологии и контроля полупроводниковых изделий аналитики сегментируют рынок на производителей микрочипов, компании по изготовлению интегрированных устройств (IDM), аутсорсинговые предприятия по сборке и испытанию полупроводниковых изделий и пр. В 2024 году наибольшую долю выручки обеспечил первый из перечисленных секторов — 43%. В географическом плане лидирует Азиатско-Тихоокеанский регион, на который пришлось примерно 40,5% общемировых затрат, или $5,72 млрд. Связано это с тем, что здесь расположены многие крупные предприятия по выпуску полупроводниковой продукции. В глобальном масштабе значимыми отраслевыми игроками названы:

- KLA Corporation;

- Applied Materials;

- Onto Innovation;

- Carl Zeiss;

- ASML Holding;

- Camtek;

- Hitachi High-Tech;

- Lasertec;

- Nova;

- Screen Semiconductor Solutions;

- Thermo Fisher Scientific;

- Omni International;

- X-Ray Optical Systems;

- Gatan;

- Evans Analytical Group;

- Veeco Instruments;

- Advanced Micro-Fabrication Equipment (AMEC);

- Bruker;

- Metryx.

Аналитики Fortune Business Insights прогнозируют, что в дальнейшем среднегодовой темп роста в сложных процентах (CAGR) на рассматриваемом рынке составит 7,2%. Таким образом, к 2032 году затраты могут увеличиться до $24,29 млрд.[1]

Объем мирового рынка оборудования для тестирования полупроводниковых устройств за год вырос до $7,2 млрд

По итогам 2024 года затраты на глобальном рынке оборудования для тестирования полупроводниковых изделий достигли $7,2 млрд. Более 40% от этой суммы пришлось на Азиатско-Тихоокеанский регион. Такие данные содержатся в исследовании Fortune Business Insights, результаты которого опубликованы 19 сентября 2025 года.

Оборудование, о котором идет речь, используется для оценки характеристик широкого спектра электронных устройств и систем с полупроводниковыми компонентами — от простых элементов (резисторов, конденсаторов и катушек индуктивности) до интегральных схем, печатных плат и сложных, полностью собранных приборов.

Одним из драйверов отрасли аналитики называют быстрое развитие сектора потребительской электроники. Во всем мире наблюдается повышение уровня проникновения смартфонов и носимых гаджетов. Увеличивается популярность техники для умного дома. Кроме того, расширяются сегменты самоуправляемых транспортных средств, электромобилей и машин с подключением к интернету: в таких автомобилях используется большое количество электронных систем, включая передовые средства оказания помощи водителю (ADAS), бортовые мультимедийно-развлекательные комплексы, средства безопасности и пр. Для тестирования всех этих систем требуется специализированное оборудование.

Положительное влияние на рынок оказывают технологические достижения. Постоянное совершенствование методов изготовления полупроводниковых изделий приводит к усложнению конструкций, применению 3D-стекирования, внедрению чиплетов и т. д. При этом производители переходят на более «тонкие» техпроцессы. В результате, возрастает потребность в современном испытательном оборудовании.

Еще одним стимулирующим фактором назван искусственный интеллект. Нейросети способны с высокой эффективностью обрабатывать огромные массивы информации, что повышает точность тестирования и позволяет выявлять скрытые дефекты, которые сложно или вообще невозможно обнаружить стандартными методами. Кроме того, ИИ может прогнозировать возможные проблемы в процессе эксплуатации. Благодаря этому производители могут повысить показатели выхода годных изделий, а следовательно, увеличить выручку.

Авторы исследования также выделяют ряд сдерживающих факторов. Это, в частности, высокая стоимость современного испытательного оборудования и сформировавшаяся макроэкономическая ситуация, которая создает неопределенности и провоцирует снижение капитальных затрат.

В зависимости от сферы применения тестового оборудования рынок сегментирован на производство полупроводниковых изделий, бытовую электронику, автомобилестроение, военную и оборонную промышленность, ИТ и телекоммуникации и др. В 2024 году наибольшую долю выручки обеспечило первое из перечисленных направлений — примерно 29%. В географическом плане лидирует Азиатско-Тихоокеанский регион с 40,6%, или $2,92 млрд. Связано это с тем, что в таких странах, как Китай, Тайвань, Япония и Южная Корея, расположены многие крупные предприятия по выпуску полупроводниковой продукции. Ведущими игроками в глобальном масштабе названы:

- Virginia Panel;

- Tokyo Electron Limited;

- National Instruments;

- Teradyne;

- Advantest;

- Cohu;

- Astronics;

- Chroma Systems Solutions;

- Tokyo Seimitsu;

- Shibasoku;

- Hangzhou ChangChuan Technology;

- Roos Instruments;

- STAr Technologies;

- Aeroflex USA;

- Aemulus;

- Marvin Test Solutions;

- Averna.

Аналитики Fortune Business Insights полагают, что в дальнейшем среднегодовой темп роста в сложных процентах (CAGR) на рассматриваемом рынке составит 7,5%. В результате, к 2032 году расходы могут увеличиться до $12,7 млрд.[2]

Объем мирового рынка услуг 3D-компоновки чипов за год достиг $1,74 млрд

По итогам 2024 года затраты на глобальном рынке услуг 3D-компоновки чипов составили $1,74 млрд. Треть от этой суммы пришлась на Азиатско-Тихоокеанский регион. Отраслевые тенденции рассматриваются в обзоре Fortune Business Insights, опубликованном 1 сентября 2025 года.

Технология 3D-компоновки предполагает вертикальное размещение нескольких слоев интегральных схем или кристаллов в одном компактном корпусе. Такая архитектура обеспечивает снижение энергопотребление, уменьшение занимаемой площади и повышение общей производительности. Для соединения слоев в составе 3D-сборки могут использоваться различные технологии, например, TSV (Through-Silicon Via). Данный метод предлагает надежный способ создания высокоплотных вертикальных соединений между чипами, что повышает скорость передачи данных и энергоэффективность.

Одним из основных драйверов рынка авторы исследования называют искусственный интеллект. С одной стороны, нейросети позволяют оптимизировать и ускорить проектирование 3D-конструкций чипов. В частности, с помощью ИИ инженеры могут быстро анализировать различные варианты дизайна, создавая наиболее эффективные и производительные решения. С другой стороны, ИИ-системам требуются компактные и высокопроизводительные чипы, способные обрабатывать большие объемы данных с минимальными задержками: это дополнительно стимулирует спрос на изделия с 3D-компоновкой.

Положительное влияние на отрасль оказывают технологические достижения. Конструкции на базе чиплетов и гетерогенная интеграция меняют архитектуру полупроводников. Крупнейшие отраслевые игроки вкладывают значительные средства в развитие соответствующих направлений. Поскольку традиционные подходы к миниатюризации микросхем приближаются к своим физическим пределам, разработчики внедряют новые технологии корпусирования для повышения производительности и улучшения интеграции.

Еще одним фактором роста названо быстрое расширение инфраструктуры центров обработки данных. На фоне стремительного увеличения вычислительной нагрузки гиперскейлеры и облачные провайдеры строят новые дата-центры и модернизируют существующие объекты. При этом технологии 3D-компоновки чипов открывают новые возможности для оптимизации затрат.

Одной из ключевых проблем рынка, по мнению аналитиков, является возрастающая сложность производства. Этот процесс требует применения передовых технологий и высокоспециализированного оборудования, что может значительно повысить себестоимость продукции. Кроме того, увеличивается вероятность брака.

По отраслям применения чипов с 3D-компоновкой рынок сегментирован на потребительскую электронику, ИТ и телекоммуникации, автомобилестроение, производство, здравоохранение и др. В 2024 году наибольшую долю в общем объеме выручки обеспечил первый из перечисленных секторов — 26,3%. С географической точки зрения лидирует Азиатско-Тихоокеанский регион с 33,3%, или $0,58 млрд. В глобальном масштабе значимыми отраслевыми игроками названы:

- TSMC;

- Intel;

- Samsung;

- AMD;

- Advanced Semiconductor Engineering;

- Texas Instruments;

- Amkor Technology;

- Tektronix;

- Broadcom;

- Cadence Design Systems;

- IBM;

- Marvell Technology;

- Lightmatter;

- Kioxia;

- JCET Group;

- Graphcore.

В 2025 году объем мирового рынка услуг 3D-компоновки чипов, как ожидается, достигнет $2,08 млрд. Fortune Business Insights прогнозирует, что в дальнейшем среднегодовой темп роста в сложных процентах (CAGR) составит 21,2%. Таким образом, к 2032 году затраты могут увеличиться до $7,96 млрд.[3]

Объем мирового рынка 3D-упаковки чипов за год достиг $9,85 млрд

По итогам 2024 года объем глобального рынка 3D-упаковки чипов составил $9,85 млрд. Более 40% от общемировых расходов пришлось на Азиатско-Тихоокеанский регион. Такие данные приводятся в исследовании Fortune Business Insights, результаты которого опубликованы 1 августа 2025 года.

Аналитики учитывают затраты на разработку и внедрение передовых технологий корпусирования микрочипов. Это, в частности, метод TSV (Through-Silicon Via), который позволяет осуществлять межсоединения на уровне смонтированных в 3D-сборку пластин или кристаллов. TSV предлагает надежный метод создания высокоплотных вертикальных соединений между чипами, что повышает скорость передачи данных и энергоэффективность. Именно решения TSV обеспечили наибольшую долю выручки в 2024 году. Еще одной востребованной технологией является SiP (System-in-Package), обеспечивающая упаковку компонентов в единый корпус.

Ключевым драйвером отрасли авторы исследования называют растущий спрос на компактные и высокопроизводительные электронные устройства. Развитие потребительской электроники, оборудования интернета вещей (IoT) и автомобильных систем увеличивает потребность в изделиях меньшего размера без ущерба для вычислительной мощности и энергоэффективности. Традиционные технологии двухмерной упаковки сталкиваются с ограничениями в удовлетворении этих требований, в связи с чем производители все активнее развивают направление 3D-корпусирования.

Пжительное влияние на отрасль оказывает стремительное внедрение искусственного интеллекта. Для ИИ-систем необходимы компактные и высокопроизводительные полупроводниковые компоненты, способные обрабатывать большие объемы данных с минимальными задержками. На этом фоне повышается спрос на чипы, изготовленные с применением технологий 3D-упаковки.

Вместе с тем выделяются и сдерживающие факторы. Один из них — высокие производственные затраты. Изготовление изделий с 3D-корпусированием включает в себя сложные процессы, а также требует прецизионной компоновки, что значительно увеличивает расходы. Кроме того, существуют определенные проблемы технического характера. Из-за плотного расположения кристаллов в корпусе необходимо решать вопросы, связанные с управлением температурой, обеспечением надежности и пр. Это увеличивает время разработки и повышает вероятность брака. Для внедрения технологий 3D-упаковки требуется привлечение высококвалифицированных специалистов.

По сфере применения аналитики сегментируют рынок на бытовую электронику, автомобилестроение и транспорт, ИТ и телекоммуникации, здравоохранение, промышленность, аэрокосмическую и оборонную сферы и пр. В 2024 году наибольшую долю выручки обеспечило первое из перечисленных направлений — 29,9%. Вместе с тем самые высокие темпы роста фиксируются в автомобильном секторе. В географическом плане доминирует Азиатско-Тихоокеанский регион, на который пришлось 41,9%, или $4,13 млрд. В глобальном масштабе значимыми отраслевыми игроками являются:

- TSMC;

- Samsung;

- Intel;

- Advanced Semiconductor Engineering Group;

- Amkor Technology;

- JCET Group;

- United Microelectronics;

- AMD;

- Zeiss;

- Qualcomm Technologies;

- STMicroelectronics;

- Broadcom;

- IBM;

- Sony;

- Texas Instruments;

- Xilinx;

- BE Semiconductor Industries N.V.

Аналитики Fortune Business Insights полагают, что в дальнейшем среднегодовой темп роста в сложных процентах (величина CAGR) на рассматриваемом рынке составит 16,7%. Таким образом, к 2032 году расходы могут увеличиться до $33,68 млрд.[4]

Объем мирового рынка EUV-установок для производства чипов за год достиг $11,19 млрд

По итогам 2024 года затраты на глобальном рынке оборудования для фотолитографии в глубоком ультрафиолете (EUV) составили около $11,19 млрд. Более 40% от общемировых расходов пришлось на европейский регион. Отраслевые тенденции рассматриваются в обзоре Fortune Business Insights, с которым TAdviser ознакомился в конце июня 2025 года.

EUV-литография предполагает использование света экстремального ультрафиолетового диапазона с длиной волны около 13,5 нм. Для создания рисунка применяется лазерная импульсная плазма капель олова (Sn), отражающая фотомаска и экспонирование подложки, покрытой фоторезистом. EUV-литография позволяет производить передовые микрочипы по нормам менее 7 нм.

Негативное влияние на отрасль оказала пандемия COVID-19, которая привела к нарушению работы предприятий по выпуску чипов, что, в свою очередь, отразилось на закупках оборудования. Напряженность в отношениях между Китаем и США усугубляет ситуацию: так, компании ASML запрещено продавать в Китай оборудование для EUV-фотолитографии. Кроме того, в условиях сформировавшейся обстановки затруднен импорт и экспорт специализированных компонентов, что напрямую отражается на стоимости производства литографических машин.

Одним из главных драйверов рынка являются технологические достижения. EUV-литография позволяет производить сложные чипы с пониженным энергопотреблением, которые востребованы во многих сферах. Кроме того, авторы исследования указывают на внедрение искусственного интеллекта. Алгоритмы ИИ помогают в оптимизации производственных процессов, обнаружении дефектов и автоматизации проектирования. Анализируя огромные массивы информации о предыдущих циклах выпуска продукции, ИИ может генерировать оптимизированные шаблоны, которые позволяют максимизировать выход годных изделий. В целом, как отмечается, EUV-литография обеспечивает уникальные преимущества, благодаря которым становится возможным выпуск передовых микрочипов.

Вместе с тем существуют и определенные сдерживающие факторы. Одним из них является высокая стоимость оборудования для EUV-литографии. Крупнейшие игроки рынка тратят огромные средства на научно-исследовательские и опытно-конструкторские работы. Существуют также сложности технического характера.

В географическом плане на глобальном рынке EUV-литографии лидирует Европа, на которую в 2024 году пришлось 44,1% всех затрат, или $4,94 млрд. Для сравнения, годом ранее затраты здесь оценивались в $4,51 млрд. В отчете сказано, что постоянное развитие и внедрение инновационных технологий является основным фактором, способствующим расширению европейского рынка.

По типу компонентов отрасль сегментирована на источники света (могут использоваться синхротроны или плазма, разогреваемая импульсом лазера или электрическим разрядом), оптику (многослойные зеркала с отражением на основе межслойной интерференции), маски и др. В 2024 году наибольшую долю выручки обеспечили источники света. Значимыми игроками в глобальном масштабе названы:

- ASML;

- Samsung;

- Canon;

- KLA Corporation;

- NTT Advanced Technology;

- Nikon;

- Zeiss Group;

- Advantest;

- Suss MicroTec SE;

- AGC;

- Ushio;

- Energetiq Technology;

- Photronics;

- Toppan Photomasks;

- Rigaku;

- Zygo.

В 2025 году объем рынка EUV-литографии, как ожидается, достигнет $12,16 млрд. Аналитики Fortune Business Insights полагают, что в дальнейшем среднегодовой темп роста в сложных процентах (CAGR) составит 10,3%. Таким образом, к 2032 году расходы могут увеличиться до $24,23 млрд.[5]

Глобальный рынок оборудования для производства чипов вырос на 8,6% и достиг $111,6 млрд

По итогам 2024 года объем мирового рынка оборудования для производства полупроводниковых чипов составил $111,6 млрд. Для сравнения, годом ранее затраты в соответствующей сфере оценивались в $102,8 млрд. Такие данные приводятся в материалах Gartner, с которыми TAdviser ознакомился в середине мая 2025 года.

Одним из главных драйверов рынка аналитики называют растущий спрос на потребительскую электронику, устройства для умного дома и оборудование интернета вещей (IoT). Это порождает потребность в высокопроизводительных и в то же время энергоэффективных чипах. В результате, производители активно внедряют сложное и дорогостоящее литографическое оборудование, которое может обеспечить необходимую точность при производстве современных изделий. Речь идет, в частности, о EUV-установках (фотолитография в глубоком ультрафиолете).

По данным Ассоциации полупроводниковой промышленности (SIA), производители микросхем ежегодно инвестируют более $39 млрд в научно-исследовательские и опытно-конструкторские работы для внедрения технологий изготовления чипов следующего поколения. Эти инвестиции направлены на удовлетворение растущих требований к быстродействию и энергоэффективности изделий в таких секторах, как автомобилестроение, телекоммуникации и вычислительная техника.

Значительное влияние на отрасль оказывает искусственный интеллект. Такие алгоритмы ускоряют и упрощают разработку оборудования. Кроме того, повсеместное внедрение ИИ повышает потребность в высокопроизводительных ускорителях на основе передовых графических процессоров, что также стимулирует продажи установок для выпуска чипов.

Еще одним драйвером рынка названо развитие электрифицированного транспорта. Международное энергетическое агентство прогнозирует, что к 2030 году во всем мире будет насчитываться около 145 млн электромобилей, включая фургоны, грузовики и автобусы. Это составит 7% от глобального автопарка. На этом фоне значительно увеличится спрос на высокопроизводительные микрочипы, которые применяются в автомобилях для обеспечения таких функций, как управление питанием, работа средств ADAS (расширенные системы помощи водителю при движении) и пр.

Но существуют и сдерживающие факторы. Оборудование для производства полупроводников является чрезвычайно дорогостоящим и требует огромных капиталовложений. Негативное влияние на отрасль оказала пандемия COVID-19, которая привела к нарушению работы цепочек поставок и предприятий по выпуску чипов. Напряженность в отношениях между Китаем и США в сочетании со сформировавшейся макроэкономической ситуацией сказывается на импорте и экспорте компонентов, что напрямую отражается на стоимости производства литографического оборудования.

С географической точки зрения лидирует Азиатско-Тихоокеанский регион, за которым следуют Северная Америка и Европа. В числе значимых игроков глобального рынка названы:

- Nikon;

- Xilinx;

- Cadence Design Systems;

- Advantest;

- Cirrus Logic;

- GlobalFoundries;

- TSMC;

- Tokyo Electron;

- Microchip Technology;

- Lam Research;

- KLA Corporation;

- Intel;

- Broadcom;

- Applied Materials;

- ASML.

Аналитики считают, что в перспективе мировой рынок оборудования для производства чипов продолжит демонстрировать устойчивый рост. Положительное влияние на отрасль будут оказывать продолжающаяся цифровизация в различных сферах, развитие интернета вещей, активное внедрение ИИ, растущий спрос на потребительскую электронику, стремление к миниатюризации и энергоэффективности пр.[6]

Продажи литографического оборудования в мире за год выросли на 4% и достигли $11,28 млрд

В 2024 году объем глобального рынка литографического оборудования, которое используется для производства чипов, достиг $11,28 млрд. Для сравнения, в 2023-м затраты в данной области оценивались $10,84 млрд. Таким образом, зафиксирован рост на уровне 4%. Об этом говорится в обзоре Market Research Future, с которым TAdviser ознакомился в середине января 2025 года.

Ключевым драйвером рассматриваемого рынка аналитики называют растущий спрос на передовые полупроводниковые изделия. По мере развития технологий резко возросла потребность в более быстродействующих и эффективных электронных устройствах. Это подтолкнуло производителей к внедрению сложного литографического оборудования, которое может обеспечить необходимую точность и расширенные возможности для изготовления чипов по «тонким» техпроцессам.

Тенденции к миниатюризации и повышению энергоэффективности, которые наблюдается в сегментах смартфонов, устройств Интернета вещей (IoT) и высокопроизводительных вычислительных систем, потребовали инноваций в методах литографии, таких как фотолитография в глубоком ультрафиолете (EUV). Такое оборудование позволяет изготавливать чипы с высокой производительностью и низким энергопотреблением. Расходы на внедрение передовых литографических установок высоки, что приводит к увеличению объема всего рынка.

Росту инвестиций в разработку передовых литографических решений также способствуют появление материалов следующего поколения и интеграция новых производственных процессов. Еще одним фактором роста названо расширение рынка бытовой электроники. Поскольку предпочтения потребителей смещаются в сторону многофункциональных и портативных устройств, производители вынуждены внедрять инновации и расширять свои возможности по производству чипов. Плюс к этому спрос на литографическое оборудование увеличивается в связи с быстрым развитием инфраструктуры 5G: телекоммуникационным компаниям требуются усовершенствованные полупроводниковые компоненты.

Аналитики выделяют четыре ключевых рыночных сегмента: фотолитография, EUV-литография, электронно-лучевая литография и нанопечатная литография. На первое из этих направлений в 2023 году пришлось $4,5 млрд, на второе — $3 млрд. Еще около $2 млрд принесла электронно-лучевая литография, тогда как вклад нанопечатной литографии составил $1,34 млрд. Среди ключевых игроков отрасли названы:

- Nikon;

- Ultratech;

- Tokyo Electron Limited;

- Rudolph Technologies;

- SUSS MicroTec;

- Applied Materials;

- Intel Corporation;

- TSMC;

- Qualcomm;

- ASML;

- GlobalFoundries;

- Samsung Electronics;

- Canon;

- KLA Corporation;

- EV Group.

В географическом плане лидирует Азиатско-Тихоокеанский регион с затратами на уровне $4 млрд в 2023 году: здесь сосредоточены многие крупные предприятия по производству полупроводниковой продукции. Далее следует Северная Америка, где расходы на литографическое оборудование составили $3,5 млрд. Замыкает тройку Европа с оценкой в $2,5 млрд. Южная Америка, Ближний Восток и Африка сообща обеспечили вклад на уровне $0,8 млрд.

Отмечается, что рынок литографического оборудования — это высококонкурентная среда, характеризующаяся постоянным технологическим прогрессом и присутствием нескольких ключевых игроков, борющихся за увеличение своей доли. Аналитики Market Research Future полагают, что в дальнейшем среднегодовой темп роста в сложных процентах (показатель CAGR) составит 4,05%. В результате, к 2032 году затраты в глобальном масштабе могут увеличиться до $15,5 млрд.[7]

Китай тратит на оборудование для чипов столько же, сколько весь остальной мир

По итогам первого квартала 2024 года Китай потратил на закупку оборудования для производства чипов приблизительно $12,52 млрд. Это соответствует примерно половине (47%) общемировых расходов в соответствующем сегменте, которые составили $26,42 млрд. Такие данные приводятся в отчете отраслевой ассоциации SEMI, опубликованном 5 июня 2024 года.

Отмечается, что глобальная выручка от реализации оборудования для выпуска чипов в течение января–марта 2024-го снизилась на 2% по отношению к аналогичному периоду 2023-го, когда расходы оценивались в $26,85 млрд. При этом Китай нарастил затраты в годовом исчислении на 113%: так, в первой четверти 2023-го на приобретение указанного оборудования в КНР было израсходовано около $5,87 млрд. Местные компании активно закупают установки для производства полупроводниковой продукции на фоне усиливающихся санкций со стороны США.

На втором месте в рейтинге крупнейших заказчиков оборудования для производства чипов находится Южная Корея с $5,2 млрд в первом квартале 2024 года. Затраты сократились на 7% по сравнению с первой четвертью 2023-го, когда было израсходовано $5,62 млрд. Замыкает тройку Тайвань, у которого расходы снизились год к году на 66% — с $6,93 млрд до $2,34 млрд.

Далее в опубликованном списке значатся Европа и Северная Америка с приблизительно одинаковым результатом — $1,89 млрд. Годом ранее затраты в этих регионах оценивались в $1,53 млрд и $3,95 млрд соответственно. Причем в Европе закупки оборудования для производства чипов поднялись год к году на 23%, тогда как в Северной Америке сократились на 33%. Япония, как отмечается в исследовании SEMI, уменьшила расходы на 4% — с $1,9 млрд в первом квартале 2023 года до $1,82 млрд в первой четверти 2024-го.[8]

2023: Объем мирового рынка главного оборудования для производства чипов за год достиг $25,86 млрд

В 2023 году объем мирового рынка литографического оборудования для производства микрочипов достиг $25,86 млрд. Отрасль демонстрирует устойчивый рост, что объясняется в том числе стремительным развитием и внедрением технологий искусственного интеллекта. Об этом говорится в исследовании Fortune Business Insights, результаты которого опубликованы в середине октября 2024 года.

Отмечается, что существенное влияние на рынок оказала пандемия COVID-19, из-за которой нарушилась работа цепочек поставок, а многие компании приостановили деятельность. Введенные эпидемиологические ограничения привели к задержкам в производстве литографического оборудования из-за закрытия заводов, сокращения рабочей силы и логистических проблем. Пандемия особенно сильно ударила по рассматриваемой отрасли в Азиатском регионе.

Одним из ключевых драйверов сектора авторы отчета называют распространение генеративного ИИ, который стимулирует инновации и изменения в различных областях. Эти алгоритмы оптимизируют проектирование сложных компонентов оборудования, таких как линзы и зеркала, используемые в фотолитографии. Моделируя миллионы вариаций, ИИ может помочь инженерам определить наиболее эффективные конструкции, повышая точность и производительность установок. Для передовых процессов, включая литографию в глубоком ультрафиолете (EUV), ИИ помогает улучшить конструкции масок и параметры экспозиции. Это повышает эффективность использования EUV-литографии при производстве сложных полупроводниковых узлов. Рынок также стимулируется благодаря увеличивающемуся спросу на полупроводниковые интегральные схемы. В частности, растет потребность в полупроводниковых чипах для таких сегментов, как автомобильная электроника, мобильные гаджеты и системы ИИ.

Среди сдерживающих факторов названы технологические ограничения и повышающаяся сложность литографического оборудования. Тенденция к миниатюризации в производстве полупроводниковых изделий требует внедрения все более совершенных технологий. Ключевыми игроками мирового рынка названы:

- ASML Holding;

- Nikon;

- Canon;

- EV Group;

- Veeco Instruments;

- SUSS MicroTec SE;

- Shanghai Micro Electronics Equipment;

- Neutronix Quintel;

- Jeol;

- Onto Innovation.

В географическом плане лидером является Европа с затратами на уровне $10,88 млрд по итогам 2023 года. Здесь базируется ASML — ведущий мировой поставщик фотолитографического оборудования, особенно в сегменте EUV. Доминирование ASML сделало Европу критически важным центром для разработки и внедрения передовых литографических технологий. Регион располагает хорошо развитой экосистемой исследований и разработок с многочисленными университетами, исследовательскими институтами и частными компаниями. Северная Америка демонстрирует устойчивый рост благодаря множеству предприятий по производству полупроводниковой продукции, которые используют передовое литографическое оборудование. Вместе с тем Азиатско-Тихоокеанский регион в 2023 году показал самые высокие темпы роста, что объясняется присутствием таких крупных предприятий, как TSMC, Samsung и SMIC. Кроме того, здесь вкладываются значительные средства в передовые технологии литографии.

По итогам 2024 года мировой рынок литографического оборудования оценивается в $27,66 млрд. Аналитики Fortune Business Insights считают, что в дальнейшем показатель CAGR (среднегодовой темп роста в сложных процентах) составит 9%. В результате, к 2032 году расходы могут увеличиться до $55,13 млрд.[9]

2022

Глобальные продажи оборудования для производства чипов обновили рекорд - $107,64 млрд

12 апреля 2023 года отраслевая ассоциация SEMI (Semiconductor Equipment and Materials International) обнародовала результаты исследования мирового рынка оборудования для производства полупроводниковой продукции.

Сообщается, что по итогам 2022 года затраты в обозначенном сегменте достигли $107,64 млрд, что является абсолютным рекордом. Для сравнения: годом ранее расходы равнялись $102,64 млрд. Таким образом, рост оказался на уровне 5%.

Третий год подряд Китай остаётся лидером по закупкам оборудования для изготовления полупроводниковых изделий. Затраты на рынке КНР в 2022 году составили $28,27 млрд против $29,62 млрд в 2021-м. Таким образом, зафиксирован спад в размере 5%, что отчасти объясняется ограничениями в связи с пандемией COVID-19. На втором месте в рейтинге закупщиков оборудования находится Тайвань с результатом в $26,82 млрд. Это приблизительно на 8% больше по сравнению с 2021 годом, когда расходы равнялись $24,94 млрд. Замыкает тройку Корея с показателем около $21,51 млрд, что на 14% меньше по сравнению с результатом за 2021 год, когда затраты оценивались в $24,98 млрд.

В список SEMI также входит Северная Америка с затратами приблизительно $10,48 млрд по итогам 2022 года. Это на 38% больше по сравнению с предыдущим годом, когда расходы составляли $7,61 млрд. Далее идёт Япония — $8,35 млрд против $7,8 млрд в 2021 году (плюс 7%). В Европе рост составил 93% — с $3,25 млрд до $6,28 млрд. Все другие регионы вмести взятые в 2022 году потратили на оборудование для производства полупроводниковой продукции примерно $5,95 млрд. Это на 34% больше по сравнению с 2021 годом, когда затраты оценивались в $4,44 млрд.

| | Рекордно высокий уровень продаж оборудования для производства полупроводников в 2022 году обусловлен стремлением отрасли увеличить производственные мощности, необходимые для поддержки долгосрочного роста и инноваций на ключевых конечных рынках, включая высокопроизводительные вычисления и автомобилестроение, — говорится в исследовании.[10] | |

Рост глобального рынка на 8%

Мировой рынок оборудования для производства полупроводниковых чипов в 2022 году достиг объёма приблизительно $98 млрд, увеличившись на 8% по сравнению с предыдущим годом. Об этом говорится в отчёте отраслевой ассоциации SEMI, представленном 21 марта 2023-го.

Темпы расширения отрасли резко снизились по сравнению с 2021 годом, когда было зафиксировано увеличение поставок на 43% в денежном исчислении. В 2020-м, как отмечается, рост также был выше — приблизительно 15%. Наблюдающаяся тенденция связана с ослаблением спроса на полупроводниковую продукцию в условиях сложившейся макроэкономической обстановки. Кроме того, фиксируется накопление запасов потребительской техники, мобильных устройств и другой электроники.

Крупнейшими регионами в плане затрат на производственное оборудование по выпуску микрочипов названы Тайвань, Южная Корея, Китай и Северная Америка. При этом развитие рынка в КНР затруднено в связи с жёсткими американскими санкциями, запрещающими использование зарубежных технологий.

Несмотря на кризис, как отмечает SEMI, существуют несколько стимулирующих факторов, способствующих увеличению спроса на полупроводниковые изделия в глобальном масштабе. Это растущая потребность в чипах для автомобильных систем, платформ высокопроизводительных вычислений (HPC) и других передовых решений.

Как отмечает Ассоциация полупроводниковой промышленности (SIA), если отвлечься от краткосрочных колебаний спроса и рассмотреть долгосрочную тенденцию, полупроводниковая промышленность в целом демонстрирует устойчивый рост в течение более чем 20 лет. В 2022-м общие затраты достигли $573,5 млрд. Для сравнения: в 2021 году объём отрасли оценивался в $139 млрд. За тот же период продажи полупроводниковых изделий увеличились на 290%, что отражает возросший спрос на чипы во всех сегментах мировой экономики.[11]

2021: Рынок оборудования для производства чипов за год взлетел на 44%

В 2021 году производители чипов потратили на оборудование для своих заводов в общей сложности $102,6 млрд, что на 44% больше, чем годом ранее, когда продажи такой техники измерялись $71,2 млрд. Об этом говорится в исследовании, подготовленном отраслевой организацией Semiconductor Equipment and Materials International (SEMI), объединяющей производителей полупроводниковой продукции, соответствующего оборудования и материалов.

Президент и генеральный директор SEMI Аджит Маноча (Ajit Manocha), комментируя зарегистрированные цифры, отметил, что 44-процентный рост рынка оборудования для производства микросхем указывает на стремление глобальной полупроводниковой промышленности наращивать мощности. Причем эта активность связана не только с проблемами при поставках чипов, но и сохраняющимся развитием широкого спектра высокотехнологичных решений, которые сделают цифровой мир умнее и наделят его бесчисленными социальными преимуществами, добавил эксперт.

Согласно исследованию SEMI, глобальные продажи оборудования для обработки полупроводниковых пластин в 2021 году увеличились на 44%. Сегменты аппаратуры для сборки и упаковки чипов показали рост на 87%, а продажи оборудования для тестирования полупроводников повысились на 30%.

Китай в 2021 году сохранил лидерство по расходам на оборудование для производства чипов. Объем этого рынка в Поднебесной взлетел на 58% (самый высокий подъем среди всех регионов) и достиг $29,62 млрд по итогам 2021-го. На 55% увеличились расходы на полупроводниковое оборудование в Южной Корее - до $24,98 млрд.

В тройку стран по потреблению техники для изготовления чипов в 2021 году вошел Тайвань - там расходы на соответствующие изделия поднялись на 45% и составили $24,94 млрд. Таким образом, Южная Корея и Тайвань продемонстрировали почти одинаковые результаты по закупкам оборудования для производства чипов.

На четвертой позиции в этой рейтинге расположилась Япония, на которую в 2021 году пришлось $7,8 млрд продаж оборудования, используемого в производстве чипов. Японский рынок вырос на 3%, что стало наименьшей динамикой среди всех регионов, рассмотренных SEMI. В Северной Америке затраты на оборудование в 2021 году выросли на 17% относительно 2020-го - до $7,61 млрд. В Европе имел место 23-процентный рост при объеме реализации аппаратуры в $3,25 млрд по итогам 2021 года. В остальных странах вместе взятых продажи оборудования для производства чипов в 2021-м выросли на 79% и достигли $4,44 млрд.

| | Рынок полупроводникового оборудования пережил период беспрецедентного роста: шесть из последних семи лет расходы росли на фоне того, как производители микросхем расширяют мощности для удовлетворения постоянного спроса на широкий спектр новых технологий, включая искусственный интеллект, беспилотные автомобили и квантовые вычисления, - говорит Аджит Маноча. - Наращивание производств теперь выходит за рамки начавшегося во время пандемии COVID-19 устойчивого спроса на электронику для удаленной работы и обучения, телемедицины и других проектов. | |

На фоне глобальной нехватки чипов их производители активно расширяют мощности, однако реализации этих планов может помешать дефицит ключевого оборудования для изготовления полупроводниковых изделий. Проблема, вероятно, сохранится еще пару лет, сообщил в марте 2022 года Питер Веннинк (Peter Wennink), генеральный директор компании ASML, являющейся одним из лидеров по выпуску литографической аппараты для производства микросхем.[12]

2020: Рост объема мирового рынка оборудования на 16,4%, до $64,9 млрд

Объем мирового рынка оборудования, используемого для производства чипов, по итогам 2020 года достиг $64,9 млрд, увеличившись на 16,4% в сравнении с 2019-м. Такие данные в августе 2021 года обнародовали в исследовательской компании Gartner.

По оценкам аналитиков, на лидирующую пятерку в 2020 году пришлось 71,6% рассматриваемого рынка. Первое место поделили между собой две компании — американская Applied Materials и голландская ASML, в активе которых 18,6% и 18,1% продаж оборудования для производства полупроводниковой продукции соответственно. Доля Applied Materials за год не изменилась, а у ASML она увеличилась на 0,1 процентного пункта.

Топ-3 вендоров замкнула американская Lam Research, занявшая 15% рынка по итогам 2020 года, что на 1,2 процентного пункта больше, чем годом ранее. Следом расположились Tokyo Electron (13,4%) и KLA (6,5%).

По данным отраслевой организации Semiconductor Equipment and Materials International (SEMI), объединяющей производителей полупроводниковой продукции, соответствующего оборудования и материалов, в 2020 году по всему миру было продано оборудование для изготовления микросхем на сумму $71,2 млрд, что на 19% превосходит показатель годичной давности в $59,8 млрд.

Впервые за все время наблюдения SEMI за рынком Китай стал крупнейшим регионом сбыта оборудования для производства чипов. В Поднебесной расходы на такую аппаратуру в 2020 году увеличились на 39%, $18,72 млрд. Продажи на Тайване, втором по величине рынке, остались на прежнем уровне — около $17,15 млрд — после сильного роста в 2019 году.

В Южной Корее зарегистрирован рост на 61% до $16,08 млрд, что позволило сохранить третье место. Годовые расходы также увеличились на 21% в Японии и на 16% в Европе, оба региона восстанавливаются после спада в 2019 году. Продажи полупроводникового оборудования в Северной Америке снизились на 20% в 2020 году после трех лет последовательного роста.

По прогнозам SEMI, Китай, Тайвань и Южная Корея будут лидировать по расходам на оборудование для производства микросхем. Ожидается, что крупные инвестиции в контрактное производство и разработку памяти помогут Китаю впервые достичь первого места на рынке. Однако в 2021 и 2022 годах Южная Корея, скорее всего, станет лидером за счет растущих инвестиций в логические микросхемы и восстановления сегмента памяти.

Расходы на полупроводниковое оборудование на Тайване останутся стабильными благодаря инвестициям в передовое контрактное производство чипов. В большинстве других регионов также будет наблюдаться рост в ближайшие годы, говорится в исследовании.

Мировые продажи оборудования для обработки полупроводниковых пластин в 2020 году выросли на 19%, в то время как расходы на устройства для обработки пластин (front end). выросли на 4%. Сегмент сборки и упаковки продемонстрировали значительный рост во всех регионах, что привело к увеличению рынка на 34% в 2020 году, в то время как общие продажи тестового оборудования увеличились на 20%.

Исследователи также отмечают на всплеск спроса на технику, используемую в производстве оперативной и флеш-памяти, чему во многом способствуют сильные продажи на такие изделия. Ожидается, что по итогам 2021 года глобальные затраты на устройства, предназначенные для серийного изготовления DRAM-памяти, вырастут на 46% относительно 2020-го и достигнут $14 млрд. В сегменте памяти NAND flash ожидается 13-процентный рост по итогам 2021 года (до $17,4 млрд) и 9-процентный подъем в 2022 году (до $18,9 млрд).[13]

2019

Падение рынка на 7% до $59,8 млрд

Объём мирового рынка оборудования, предназначенного для производства полупроводниковых компонентов, в 2019 году составил $59,8 млрд, снизившись на 7% относительно 2018-го, когда продажи были рекордными и измерялись $64,5 млрд. Об этом свидетельствуют данные ассоциации SEMI, представляющей интересы разработчиков и производителей чипов.

Наибольшие расходы на оборудование для изготовления чипов в 2019 году пришлись на Тайвань — $17,12 млрд, что на 68% превосходит показатель годичной давности. На втором месте расположился Китай с заказами в размере $13,45 млрд и 3-процентным ростом.

Южная Корея, которая в 2019 году занимала первое место по затратам на полупроводниковое заводское оборудование, год спустя скатилась на третью позицию из-за сокращение инвестиций на 44%, до $9,97 млрд.

Производители чипов в Северной Америке по итогам 2019 года закупили оборудование на сумму $8,15 млрд, что на 40% больше, чем годом ранее. В Японии расходы на такую технику снизились на 34% и составили $6,27 млрд. В Европе спад оказался самым сильным среди всех регионов (-46%, до $2,27 млрд).

В остальных странах вместе взятых закупки оборудования для производства чипов в 2019 году сократились на 38% в сравнении с 2018-м — до $2,52 млрд.

Согласно оценкам аналитиков SEMI, мировые продажи оборудования для обработки полупроводниковых пластин в 2019 году упали на 6%, в то время как продажи в других сегментах техники для предварительной обработки выросли на 9%.

Оборудование для сборки и упаковки чипов, а также устройства для проведения тестирования продукции в 2019 году показали снижение продаж на 27% и 11% соответственно. В Китае все сегменты рассматриваемого рынка продемонстрировали подъем, кроме решений для сборки и упаковки микросхем.

Смена лидера впервые за 30 лет

В конце ноября 2019 года аналитическая компания The Information Network опубликовала результаты исследования под названием The Global Semiconductor Equipment: Markets, Market Shares, Market Forecasts, в котором эксперты отразили ситуацию на рынке оборудования для производства полупроводниковых решений.

По предварительным оценкам аналитиков, в 2019 году на рынке впервые почти за 30 лет сменится лидер: им станет компания ASML, которая опередит Applied Materials. Доли производителей составят 21,6% против 19,4% соответственно.

В 2018 году на Applied Materials приходилось 19,2% рынка оборудования для производства чипов, тогда как в активе ASML было около 18%.

По словам генерального директора The Information Network Роберта Кастелано (Robert Castellano), доля Applied Materials на рынке падает в течение трех лет. В 2015 году она измерялась 23%.

В 2020 году ASML, скорее всего, упрочит лидерство на рынке и займёт его на 22,8%, а Applied Materials останется на втором месте с 19,3-процентным показателем, ожидает Кастелано.

Аналитик приводит этот прогноз, основываясь на ожидаемых капитальных расходах полупроводниковых производителей и на том, что в 2020 году продажи оборудования для производства чипов поднимутся лишь на 5%.

Помимо Applied Materials и ASML, крупными игроками на рынке оборудования для полупроводникового производства являются компании Tokyo Electron и Lam Research, на которые в 2019 году придется 14,8% и 14,2% продаж этого оборудования соответственно. По сравнению с 2018 годом доли этих компаний сократятся. Следом за ними расположится компания KLA, которая, напротив, должна увеличить рыночную долю — с 6,2% до 6,9%, говорится в исследовании.

По прогнозам экспертов, объем мирового рынка чипов в 2019 году упадет на 13%.[14]

Примечания

- ↑ Semiconductor Metrology and Inspection Equipment Market

- ↑ Semiconductor Test Equipment Market Size, Share & Industry Analysis

- ↑ 3D Stacking Market Size, Share & Industry Analysis

- ↑ 3D Semiconductor Packaging Market

- ↑ EUV Lithography Market Size, Share & Industry Analysis, By Equipment

- ↑ Market Share: Semiconductor Wafer Fab Equipment, Worldwide, 2024

- ↑ Lithography Equipment Market Research Report

- ↑ Q1 2024 global semiconductor equipment billings edge down 2% year-over-year, SEMI reports

- ↑ Lithography Equipment Market Size, Share & Industry Analysis

- ↑ Global Semiconductor Equipment Billings Reach Industry Record $107.6 Billion In 2022, SEMI Reports

- ↑ Global Fab Equipment Spending On Track For 2024 Recovery After 2023 Slowdown, Semi Reports

- ↑ Global semiconductor equipment sales surge 44% in 2021, says SEMI

- ↑ 2020 GLOBAL SEMICONDUCTOR EQUIPMENT SALES SURGE 19% TO INDUSTRY RECORD $71.2 BILLION, SEMI REPORTS

- ↑ ASML to Take Semiconductor Equipment Lead from Applied Materials in 2019